Агентство по регулированию и развитию финансового рынка (АРРФР) поделилось результатами оценки качества банковских активов (AQR) и надзорного стресс-тестирования (НСТ), в которых приняли участие 11 казахстанских банков. Подробнее – в материале Zakon.kz

По данным АРРФР регулярный AQR был проведен в период с марта по август 2023 года, НСТ было проведено с мая 2023 года по январь 2024 года. Результаты оценок представил зампредседателя АРРФР Олжас Кизатов на брифинге в Алматы.

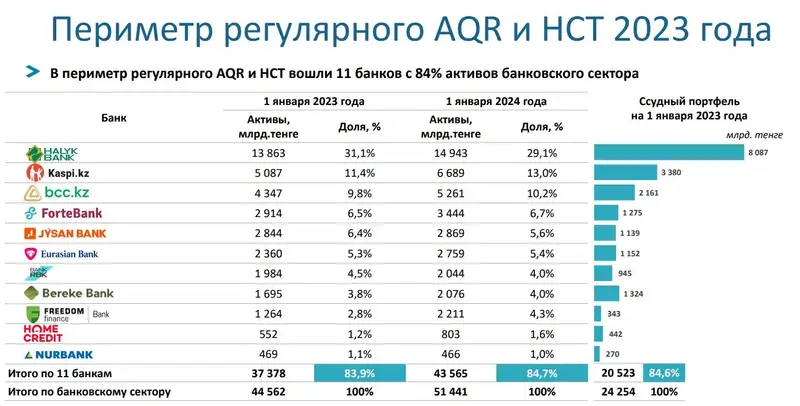

Согласно данным АРРФР, охват AQR 2023 года составил 11 банков, представляющих 85% ссудного портфеля банковского сектора. Всего было проанализировано 24 млн займов. Общий размер проанализированной задолженности с учетом внебалансовых обязательств составил 20,9 трлн тенге.

Как пояснил Олжас Кизатов, задача регулярного AQR заключается в том, чтобы оценить качество ссудного портфеля банка и сделать оценку, насколько достаточны резервы и капитал банка для покрытия убытков

В сравнении с AQR 2022 года, в 2023 году периметр оценки был увеличен на 37,1%: размер проанализированной задолженности вырос на 5,7 трлн тенге, что вызвано в первую очередь общим приростом ссудных портфелей банков.

При этом, более 1 600 крупных заемщиков с задолженностью 7,8 трлн тенге были проанализированы индивидуально.

В результате, доля "стадии кредитного обесценения 2" возросла с 2,2% до 3,8%, а доля "стадии 3" с 10,7% до 13,5%.

Как пояснили в пресс–службе АРРФР, "стадия 2" – это займы, по которым ещё не наступило обесценение, но наблюдаются признаки ухудшения финансового состояния заемщика, например, просрочка платежей более 30 дней или значительное увеличение вероятности дефолта.

"Стадия 3" – это займы с признаками кредитного обесценения, такими как просрочка более 90 дней, другими словами "проблемные" займы.

"Важно отметить, что данные показатели улучшились в сравнении с оценкой AQR 2022 года. В 2022 году доля "стадии 2" по оценке AQR составила 8,1%, а доля "стадии 3" – 14,8%, что говорит о об улучшении качества ссудных портфелей банков второго уровня". Олжас Кизатов

По результатам AQR наибольший объём задолженности приходится на беззалоговые потребительские займы – 6,9 трлн тенге, займы крупному бизнесу – 3,1 трлн тенге и инвестиционные займы – 2,6 трлн тенге.

Наибольшая доля "проблемных займов" наблюдается в портфелях займов малому бизнесу – 27%, среднему бизнесу – 22% и по портфелю корпоративных займов, выданных на строительство или приобретение недвижимости – 17%.

После определения стадий кредитного обесценения производилась оценка достаточности размера резервов по каждому займу, отметили в АРРФР. В результате, оценка провизий по результатам AQR превысила фактические провизии банков на 451,2 млрд тенге. В 2022 году дополнительные провизии составили 305,9 млрд тенге.

"Фактически в 2023 году прирост дополнительных провизий по результатам AQR составил 145,3 млрд тенге, что в первую очередь связано с ростом ссудной задолженности в периметре AQR на 5,7 трлн тенге". Олжас Кизатов

Таким образом, по оценке AQR 2023 года уровень достаточности капитала по 11 банкам составляет 15,1%, что существенно выше регуляторного минимума (7,5%), подчеркнул спикер.

"Качество ссудного портфеля банков достаточно хорошее и банки обладают значительным запасом капитала, который достаточен для абсорбирования любых внешних шоков, которые могут возникнуть в будущем". Олжас Кизатов

В рамках надзорного стресс-тестирования Агентством по согласованию с Национальным банком РК были разработаны два сценария: базовый и стрессовый.

"Данные сценарии предусматривают трёхлетний поквартальный прогноз 59 ключевых макроэкономических и макрофинансовых показателей, что позволяет оценить потенциальное воздействие разнообразных экономических условий на финансовое состояние банков". Олжас Кизатов

По данным АРРФР, в процессе разработки сценариев НСТ была учтена одновременная реализация основных рисков для национальной и глобальных экономик, в том числе: риск эскалации геополитической напряженности и санкционной войны, риск сохранения жестких ценовых и финансовых условий с повышением потребительских цен и процентных ставок, риск снижения добычи и экспорта нефти и другие.

Согласно прогнозу стрессового сценария наибольшее годовое снижение реального ВВП Казахстана – на 2,4% наблюдается в III квартале 2024 года с последующим ростом до 1,7% в период ожидаемого восстановления экономики.

Совокупная достаточность капитала k1 банков-участников в стрессовом сценарии изменилась с 15,1% на начало 2023 года до 14,3% на конец 2023 года, 14,5% на конец 2024 года и 16,6% на конец 2025 года. Наибольшее снижение достаточности капитала наблюдалось во втором квартале 2024 года и составило 13,9%, что соответствует предпосылкам стрессового сценария в части реализации основной фазы шоков в середине 2024 года с последующим восстановлением макроэкономической ситуации.

Таким образом, достаточность капитала банков-участников даже при стрессовом сценарии сохранилась на уровне выше требуемых регуляторных нормативов.

Как отметили в АРРФР, наиболее негативное влияние на значение достаточности капитала k1 в худшем квартале оказали кредитный и рыночный риски. Поскольку модель НСТ предполагает сохранение прибыльности банков в стрессовом сценарии, чистые процентные и непроцентные доходы частично компенсировали негативный эффект кредитного и рыночного рисков на капитал банков.

"Банки обладают значительным запасом капитала, который позволит банкам безболезненно поглотить дополнительные убытки, которые могут вероятно возникнуть в случае реализации стрессового сценария развития экономики". Олжас Кизатов

Олжас Кизатов подчеркнул, что стрессовый сценарий не является актуальным прогнозом Агентства и использовался исключительно для стресс-тестирования.